شاخص گردش پول (Money Flow Index) یا MFI چیست و چگونه با آن معامله کنیم؟

شاخص گردش پول (Money Flow Index) یکی از اندیکاتورهای محبوب اندازهگیری مومنتوم یا شتاب در قیمت است. از این اندیکاتور برای شناسایی شرایط اشباع خرید (جایی که دیگر خریداری وجود ندارد) و اشباع فروش (جایی که دیگر فروشندهای وجود ندارد) استفاده میشود. بهطورکلی اندیکاتور شاخص گردش پول (MFI) یک نوسانگر (Oscillator) تکنیکالی است که میزان ورود و خروج پول را به یک دارایی و طی یک دوره زمانی اندازهگیری میکند. در این مطلب، با کمک مقالهای از وبسایت ig، اندیکاتور MFI و نحوه معامله با آن را به زبان ساده توضیح میدهیم.

این شاخص برای ارزیابی فشار خرید و فروش در یک بازار معین، همواره دو عامل قیمت و حجم معاملات را بررسی میکند. تحلیلگران بازارهای مالی دریافتهاند که عامل حجم معاملات به تنهایی قادر به سنجش میزان شتاب و اندازه حرکت نیست. آنچه که معاملهگران نیاز به شناسایی آن در بازار دارند، واکنش بازار به تغییرات قیمت است. به همین دلیل، شاخص گردش پول (MFI) با بررسی حرکات قیمت، افزایش شتاب آن را به سمت بالا یا پایین تأیید میکند. این شاخص همچنین میتواند نشاندهنده احساسات بازار باشد.

شاخص گردش پول چگونه کار میکند؟

شاخص گردش پول با نوسان در محدودهی ۰ تا ۱۰۰ خود کار میکند. رقم ارائهشده در پایان محاسبه MFI، بهمنظور شناسایی مناطق اشباع خرید یا فروش و بهصورت خطی ترسیم میشود. خواندن این سیگنال کار راحتی است به صورتی که اگر MFI بالای ۸۰ باشد، بازار بهعنوان بازاری اشباع از موقعیتهای خرید محسوب میشود، در حالیکه اگر این شاخص زیر ۲۰ باشد، علامتی برای شرایط اشباع فروش در بازار خواهد بود.

ایدهی استفاده از MFI این است که وقتی شاخص به بالای ۸۰ یا زیر ۲۰ میرسد، احتمالاً بهزودی قیمت در بازار معکوس خواهد شد و معاملهگران باید به فکر باز کردن موقعیتهای جدید و استفاده از شتاب و مومنتوم حرکت بیفتند.

نکتهی بسیار مهم دیگر، نظارت بر موقعیتهایی است که قیمت یک دارایی و MFI سیگنالهای متناقض ارائه میدهند که بهعنوان «واگرایی» شناخته میشود. برای آشنایی با مبحث واگرایی به مقالهی آموزشی «اندیکاتور مکدی» مراجعه کنید. در کل واگراییها زمانی اتفاق میافتند که روند قیمت خلاف روند اندیکاتور باشد. به عنوان مثال، اگر قیمت در حال افزایش باشد، اما MFI به سطوح جدید و بالاتر مطابق رشد قیمت نرسد، این یک نمونه از واگرایی نزولی و در واقع چرخش روند صعودی به نزولی است. این تناقض نشان میدهد که به زودی ممکن است فشار فروش وجود داشته باشد. در طرف مقابل، اگر قیمت به نرخهای پایینتر سقوط کند، اما MFI از آن پیروی نکرده و در مسیر صعودی باشد، این حرکت ممکن است نشانهای از واگرایی صعودی و فشار قریبالوقوع خرید باشد.

شایان ذکر است که واگراییها همیشه به معکوس شدن روند منجر نمیشوند. شاخص گردش پول میتواند سیگنالهای کاذب نیز تولید کند. این موارد زمانی اتفاق میافتند که شاخص ظاهراً فرصت معاملاتی مناسبی را ایجاد کند، اما قیمت مطابق انتظار حرکت نمیکند. در این صورت اگر معاملهگر، استراتژی مناسبی برای مدیریت ریسک در اختیار نداشته باشد، ورود به معامله میتواند ضررهای غیرمنتظره برای وی به همراه داشته باشد.

محاسبات MFI

معاملهگران نیاز به انجام محاسبات MFI نخواهند داشت، زیرا معمولاً سیستمها و پلتفرمهای آنلاین مانند تریدینگ ویو (Trading view) این کار را بهطور خودکار انجام میدهند. به راحتی میتوانید اندیکاتور MFI را به نمودار تحلیلی خود اضافه کنید و از آن بهره ببرید. اما دانستن مراحل و نحوهی محاسبات MFI، روشی عالی برای درک دقیق چیزی است که این شاخص نشان میدهد.

اگرچه فرمول MFI میتواند پیچیده به نظر برسد، اما پس از تجزیه و تحلیل به روشی در دسترس برای سنجش شرایط بازار تبدیل میشود. فرآیند محاسبهی MFI در پنج مرحله ساده به طور ساده بیان میشود:

- قیمت معمولی محاسبه میشود.

- جریان پول خام محاسبه میشود.

- جریان پول مثبت و منفی تعیین میشود.

- نسبت گردش پول محاسبه میشود.

- شاخص گردش پول محاسبه میشود.

گام اول: محاسبه قیمت معمولی

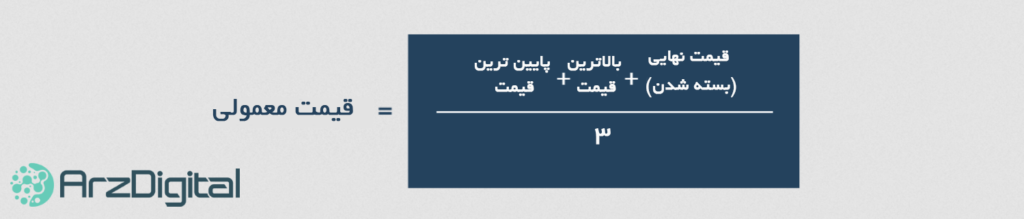

برای محاسبه قیمت معمولی برای هر دوره معاملاتی، باید میانگین بالاترین و پایینترین قیمت در یک صرافی و قیمت نهایی یا بسته شدن (Close) را پیدا کنید. این محاسبات به صورت زیر خواهند بود:

گام دوم: محاسبه جریان پول خام

جریان پول خام صرفاً یک عدد تقریبی از میزان سرمایه منتقلشده در بازار در یک دوره معین است. منظور از سرمایه منتقلشده مقدار سرمایه دستبهدستشده یا تغییر مالکیت دادهشده در بازار است، خواه این اقدام به خرید دارایی یا فروش آن منجر شده باشد. نحوهی محاسبهی آن به صورت حاصلضرب قیمت معمولی در حجم آن دوره محاسبه میشود.

گام سوم: تعیین جریان مثبت و منفی

هنگامی که جریان پول خام را محاسبه کردید، اکنون میتوانید جریان این پول را بهصورت مثبت یا منفی تعیین کنید. این کار با مشخص کردن اینکه جریان پول خام در یک دورهی معین بیشتر یا کمتر از دورهی قبل بوده است، انجام میشود. با توجه به اینکه قیمت معمولی از مشتقات جریان پول خام نیز هست، از این قیمت برای مثبت یا منفی بودن جریان هم میتوان استفاده کرد.

بنابراین در بیانی دیگر اگر قیمت معمولی برای دورهی معین شده بیشتر از دوره قبل باشد، جریان پولی مثبت در نظر گرفته میشود و در مقابل اگر از قیمت دوره قبل کمتر باشد، جریان پول منفی در نظر گرفته خواهد شد.

گام چهارم: محاسبه نسبت گردش پول

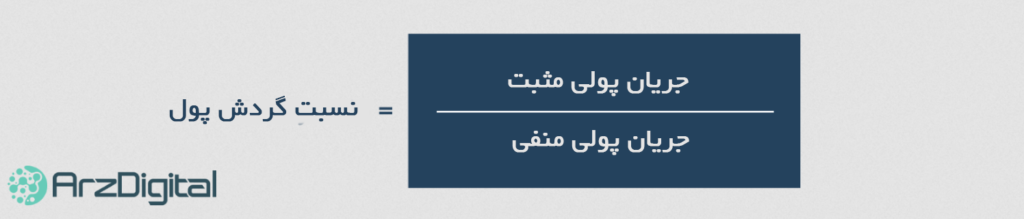

پس از تعیین جریان مثبت یا منفی پول میتوانید نسبت گردش پول را محاسبه کنید. نحوهی محاسبه به این صورت است که مجموع تمام جریانهای مثبت پولی در ۱۴ دوره گذشته را بر مبنای تمام جریانهای منفی طی ۱۴ دوره گذشته تقسیم کنید. این معادله بهصورت زیر است:

گام پنجم: محاسبه شاخص گردش پول

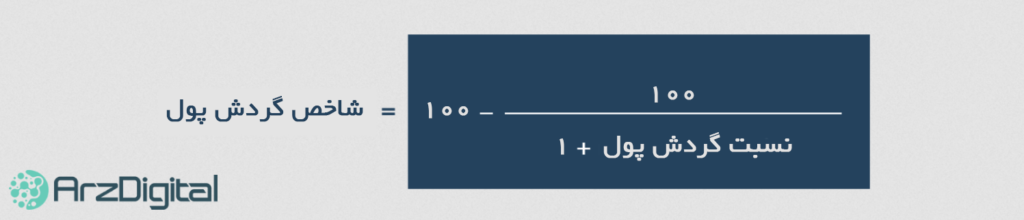

با محاسبه نسبت جریان پول میتوانید MFI را محاسبه کنید. فرمول شاخص گردش پول بهشرح زیر است:

در تفسیر این عدد میتوان گفت که اگر شاخص MFI مثبت باشد، قیمت دارایی در طی این ۱۴ دوره عمدتاً بالا رفته و نشانگر فشار خرید در آن است. در مقابل اگر قیمت تا حدود زیادی کاهش یافته باشد و عدد شاخص منفی باشد، بیانگر فشار فروش خواهد بود.

کاربردهای معاملاتی اندیکاتور MFI

در تفسیر اعداد نمایش دادهشده در شاخص گفتیم که اگر شاخص MFI بالای ۸۰ باشد، بازار بهعنوان بازاری اشباع از موقعیتهای خرید محسوب میشود، در حالی که اگر این شاخص زیر ۲۰ باشد، علامتی برای شرایط اشباع فروش در بازار خواهد بود. وقتی شاخص به این سطوح در محدودهی این اندیکاتور میرسند، به زودی قیمت در بازار معکوس خواهد شد و معاملهگران باید بهفکر باز کردن موقعیتهای جدید و استفاده از شتاب و مومنتوم حرکت بیفتند.

نکتهای که اکثر تحلیلگران تازهوارد آن را در نظر نمیگیرند این است که صرفاً بهدلیل اینکه شاخص در زیر محدوده ۲۰ قرار دارد، اقدام به خرید نخواهیم کرد یا با ورود شاخص به ناحیهی ۸۰ دارایی خود را نفروخته یا وارد معاملهی فروش (Short) نمیشویم، بلکه باید از انواع فیلترهای دیگر تحلیل مانند انواع شاخصها، واگراییها، الگوها، سطوح حمایت یا مقاومت و موارد دیگری از این قبیل تأییدیه دریافت کرد. در ادامه توضیحات بیشتری در اینباره خواهیم داد.

این شاخص مانند تمامی شاخصهای تکنیکالی با یک سری از محدودیتها مواجه است. یکی از این محدودیتها این است که شاخص میتواند برای مدتزمان طولانی در نواحی اشباع خرید یا فروش نوسان کند و ممکن است باعث ایجاد سیگنالهای کاذب شود. بااینحال، اگر معاملهگر بیاموزد که یک استراتژی معاملاتی با توجه به حرکات قیمت (پرایس اکشن) طراحی کند، اندیکاتور MFI میتواند در شناسایی مناطق بالقوهی چرخش بازار کمک شایانی بکند.

شناسایی مناطق اشباع خرید یا فروش و واگراییها با MFI

شاخص قدرت نسبی (RSI) یا سایر نوسانگرها (Oscillator) شرایط اشباع خرید و فروش را در بازار شناسایی میکنند. شاخص گردش پول نیز بهعلت بهره بردن از اطلاعات مربوط به حجم، اکثر سیگنالهای کاذب را از بین میبرد. به شکل ۱ در زیر توجه کنید. این شکل نمودار قیمت بیت کوین را در چارچوب زمانی روزانه به همراه اندیکاتور MFI نشان میدهد.

در این شکل، MFI بیت کوین را میبینیم که به زیر سطح ۲۰ رسیده است. این موضوع نشان میدهد که احتمالاً در بازار شرایط اشباع فروش وجود دارد. شاخص طی چند روز بار دیگر از سطح ۲۰ فراتر رفته و روند صعودی تازهای در پیش گرفته است. در ادامه شاخص از آستانه سطح ۸۰ جلوتر رفته و سیگنال اشباع خرید را در بازار ایجاد کرده است. در نهایت دوباره این عدد به زیر ۸۰ بازگشته است.

بزرگترین مشکل معامله با سیگنالهای اشباع بازار این است که به سادگی نمیتوان موضعی در برابر روند اتخاذ کرد، زیرا شاخص جریان پول در اواسط روند نیز ممکن است سیگنال معکوس شدن آن را صادر کند. برای مثال، با دقت در شکل ۱ میبینیم که با خروج شاخص از سطح ۸۰، قیمت همچنان به روند صعودی خود ادامه داده است. بهترین راه برای معامله، ترکیب این سیگنال با عوامل تکنیکالی دیگر است. بنابراین در مثال بالا به شناسایی واگرایی میپردازیم.

در توضیح شکل بالا میتوان گفت که چگونه با شناسایی یک واگرایی مخفی مثبت (+HD) در اندیکاتور MFI ادامهی روند صعودی را حتی با توجه به ورود شاخص به ناحیهی اشباع خرید تشخیص دادیم. همچنین، در ادامه با مشاهدهی واگرایی منفی (-RD) در ناحیهی اشباع خرید، چرخش روند صعودی به نزولی شناسایی شده است. حتی با ترسیم یک روند صعودی ساده بر روی قیمت یا مشاهده سطح مقاومتی در محل شکلگیری واگرایی منفی نیز میتوان فیلتر جدیدی برای چرخش روند داشت. به این شکل، اهمیت ترکیب فیلترهای مختلف برای دریافت سیگنالهای بهتر از این شاخص پررنگتر میشود.

دلایل اهمیت شاخص گردش پول (MFI) برای معاملهگران

معاملهگران با نظارت بر شاخص گردش پول (MFI) میتوانند نقاط چرخش احتمالی بازار را با تعیین مناطق اشباع خرید یا فروش مشخص کنند. این شاخص می تواند یک معیار اساسی برای نشان دادن احساسات بازار حول یک دارایی نیز باشد، یعنی MFI میتواند اشتیاق یا بیتفاوتی معاملهگران را نشان دهد.

مانند سایر ابزارهای تجزیه و تحلیل مبتنی بر حجم، MFI نیز یک شاخص پیشرو محسوب می شود. اندیکاتورهای پیشرو قبل از شروع یک روند جدید و یا معکوس شدن، سیگنال ارائه میکنند، بنابراین از این شاخص میتوان در پیشبینی حرکت بازار استفاده کرد. به این نکته توجه داشته باشید که شاخصهای پیشرو کاملاً دقیق نیستند. بنابراین همیشه از آنها باید در کنار سایر عوامل تحلیل، برنامه معاملاتی و همچنین یک استراتژی مناسب برای مدیریت ریسک استفاده کرد.

شاخص گردش پول (MFI) و شاخص قدرت نسبی (RSI)

شاخص قدرت نسبی (RSI) نیز نوسانگر دیگری برای نمایش قدرت یا ضعف حرکت قیمت در بازار بر اساس قیمتهای بسته شدن در دورهی معاملاتی اخیر در نمودار است. هر دو نوسانگر RSI و MFI سیگنالهای ورود قیمت به مناطق اشباع خرید و فروش را صادر میکنند. معاملهگران با استفاده از ترکیبی از این سیگنالها میتوانند نقاط ورود و خروج معاملات خود را تنظیم کنند.

تفاوت این دو اسیلاتور در این است که RSI دادههای حجم را در بر نمیگیرد. به همین دلیل است که MFI معمولاً به عنوان RSI با وزن حجمی شناخته میشود. اغلب مواقع تصور میشود که MFI سیگنالهای زودتری را نسبت به RSI ارائه میدهد، زیرا این یک شاخص پیشرو است. بااینحال هیچ توافقی مبنی بر برتری هر کدام از این شاخصها بر دیگری وجود ندارد، در واقع بسیاری از معاملهگران از هر دوی آنها برای تأیید هرگونه سیگنال استفاده میکنند.

جمعبندی

شاخص گردش پول (MFI) یک نوسانگر تکنیکال است که میزان ورود و خروج پول به دارایی را برای یک دوره زمانی اندازهگیری میکند. این شاخص معمولاً با استفاده از ۱۴ دوره از دادههای قیمتی محاسبه می شود. این دورهها شامل همهی تایم فریمهای زمانی موجود بر اساس نیاز معاملهگر هستند. محاسبات این شاخص از ترکیب حجم معاملات، قیمت معمولی بازار و جریان پول برای دورهای معین به دست میآید. عدد نهایی در مقیاسی بین صفر تا ۱۰۰ ارائه و بر روی نمودار ترسیم میشود.

اگر عدد شاخص MFI بالای سطح ۸۰ باشد، غالباً به نظر میرسد که بازار دارای شرایط خرید بیش از حد است یا به اصطلاح وارد منطقه اشباع خرید شده است. در حالیکه اگر این عدد زیر ۲۰ باشد، نشانهای از شرایط فروش بیش از حد یا به اصطلاح ورود بازار به منطقه اشباع فروش است. با ورود شاخص به این نواحی (بالای ۸۰ و پایین ۲۰) ممکن است به زودی قیمت در بازار تغییر جهت دهد.

مانند سایر شاخصهای مبتنی بر حجم، MFI نیز یک شاخص پیشرو محسوب میشود، بنابراین از آن برای پیشبینی حرکات آینده قیمت استفاده میشود. شاخص MFI به شاخص مقاومت نسبی (RSI) مربوط میشود، زیرا هر دو شرایط اشباع خرید و فروش را در بازار مشخص میکنند. بااینحال شاخص RSI از دادههای حجم معاملات استفاده نمیکند.

شما همچنین میتوانید با شرکت در دوره اطلس ارزدیجیتال، بهصورت ویدیویی و با پشتیبانی اساتید مجرب، آموزش معامله با MFI را یاد بگیرید. بخشی از آموزش اندیکاتور MFI در دوره اطلس ارزدیجیتال پلاس: